På lång sikt har börsen rört sig uppåt

Osäkerheten är idag stor oavsett om det handlar om coronaviruset, finansmarknaderna eller hur samhället kommer att fungera i stort.

Många företag drabbas av lägre efterfrågan, gränser stängs, resor begränsas och event ställs in eller skjuts på framtiden. Hur ska man då tänka kring sparande och investeringar?

I ärlighetens namn så är det tyvärr ingen av oss i skrivande stund som helt vet om börsen kommer gå upp eller ned den närmaste tiden. Det finns fortfarande fallhöjd, som t.ex. Peter Malmqvist hos Aktiespararna skrev i sin artikel från den 12 mars, samtidigt som centralbanker samt regeringar i Sverige och runt om i världen försöker stimulera massivt. Med stor sannolikhet kommer det att vara fortsatt svängigt ett tag framöver. Det ser vi inte minst på volatiliteten som har ökat kraftigt jämfört med perioden innan jul.

Läs mer: Varför rasar det på börsen?

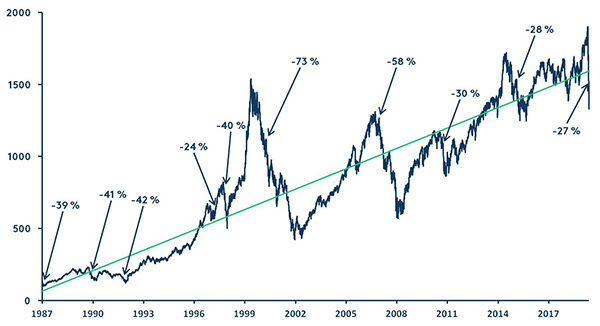

Grafen visar OMXS30 utveckling sedan 1 januari 1987. Vi har haft flera kraftiga nedgångar såsom 1987 med -39 %, 2000-2002 med -73 % och 2007-2008 med -58 %, men över denna tidsperiod på totalt 33 år så har ändå index ökat med 945 %, motsvarande en årlig uppgång på ca 7,4 % (exklusive utdelningar).

Börsen har alltid rört sig uppåt

Det vi däremot vet om vi tittar ur ett historiskt perspektiv är att börsen långsiktigt alltid har rört sig uppåt, vilket grafen ovan visar, även om vi med jämna mellanrum får kraftiga nedgångar.

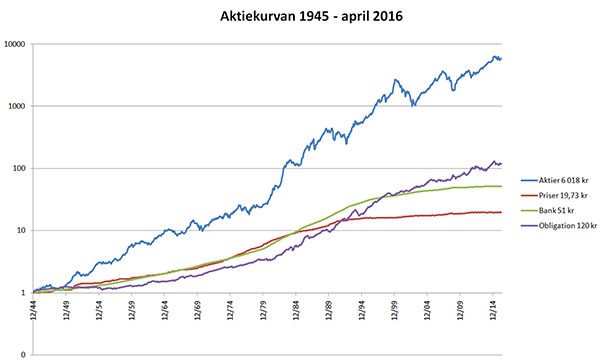

Aktier är också det tillgångsslag som över tid har gett bäst avkastning. Om man jämför avkastningen mellan olika tillgångsslag, mellan åren 1945-2016, så har aktier gett en överlägsen avkastning (se grafen nedan).

Så även om det känns obehagligt att investera i aktier och aktiefonder i detta nu, så är det nu när aktiekurserna har gått ned kraftigt som du gör de bästa affärerna. Detta påvisade även den legendariska börsprofilen Lennart ”Aktiestinsen” Israelsson i sitt komiska uttalande ”Börsfall existerar för att stockholmare ska sälja så att smålänningar kan köpa billigt”.

Därtill får du en högre direktavkastning i de aktier du investerar i idag, vilket är en morot nu när vi närmar oss utdelningssäsongen. Exempelvis har bolagen i vår färdiga aktieportfölj Avkastningsportföljen nu en förväntad genomsnittlig direktavkastning på 6,5 % (20200316).

Viktigt att komma ihåg är att Stockholmsbörsen, inklusive utdelningar, sedan 1987, har givit en årlig genomsnittlig avkastning på ca 10 %.

Om du inte vill riskera att ha kvar dina pengar i aktier och aktiefonder så kan det vara ett bättre att placera dem i räntefonder än att ha dem på ett bankkonto där du inte får någon avkastning alls.

Svårt att pricka toppar och bottnar

I mitt blogginlägg ”Lär av mina missar – det är billigare än att göra dem själv”, som publicerades i november, skrev jag om hur svårt det är att pricka in toppar och bottnar på börsen. Det har visat sig att de som missar uppgångarna går miste om den långsiktiga positiva avkastningen som börsen ändå historiskt har genererat. Av den anledningen har jag för egen del utvecklat en investeringsstrategi som jag kan falla tillbaka på och känna mig trygg med när börsen går ner kraftigt. Denna investeringsstrategi skrev jag om i ett blogginlägg i november kallat ”Den årliga julstädningen i portföljen”. I den beskriver jag mina egna riktlinjer (som i huvudsak bygger på Aktiespararnas gyllene regler), varav tre känns extra relevant just nu:

Spara regelbundet

”Jag är dålig på att tajma börsens toppar och bottnar. Genom att istället spara regelbundet så tänker jag att jag köper på ’rea’ när börsen går ned och att min genomsnittliga anskaffningskostnad för olika värdepapper då också minskar.”

Långsiktigt sparande

”Mitt långsiktiga sparande har en tidshorisont på över 15 år och jag försöker ta investeringsbeslut med en längre sparhorisont som grund.”

Sprid riskerna

”Det är viktigt att sprida riskerna och jag har satt följande regler vad det gäller riskspridning för mitt sparande:

-

Max 3 % av mina innehav i ett värdepapper

-

Max 5 % i förhoppningsbolag

-

Max 60 % mot bolag/fonder som är beroende av bara Sverige

-

Över 30 % i värdepapper som noteras i andra valutor än svenska kronor”

Aktiespararnas gyllene regler

Jag vill också slå ett slag för Aktiespararnas gyllene regler som jag tycker i tider som dessa är mycket relevanta och hjälper en att se objektivt på sitt sparande och sin portfölj. De gyllene reglerna är:

-

Var långsiktig

-

Investera regelbundet

-

Kontrollera riskerna

-

Var försiktig med belåning

-

Håll dig välinformerad och följ inte råd okritiskt

-

Gör din egen analys

-

Sätt upp regler för när du ska omplacera

Oavsett hur det går på kort sikt så kommer jag att fortsätter att månadsspara och investera regelbundet på börsen. Det har varit ett vinnande koncept för mig under mina år som investerare!

Slutligen vill jag citera den välkända investeraren Warren Buffett som jag tycker passar under rådande omständigheter:

”Var rädd när andra är giriga och var girig när andra är rädda”

/Dan Johnson, vd på Aktieinvest

Ovanstående ska inte ses som några investeringsråd utan som information om produkter som ingår i vårt sortiment. Tänk på att placeringar i värdepapper alltid medför en risk. Historisk avkastning är ingen garanti för framtida avkastning. De pengar som placeras i värdepapper kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet.

Informationen på denna sida ska inte ses som investeringsråd. Placeringar i värdepapper medför alltid en risk. Innan du börjar handla i fraktioner behöver du besvara ett antal kunskapsfrågor. Historisk avkastning är ingen garanti för framtida avkastning. De pengar som placeras i värdepapper kan både öka och minska i värde och det är inte säkert att du får tillbaka hela det insatta kapitalet. Det är viktigt att fortlöpande bevaka sitt innehav och vid behov ta initiativ till åtgärder för att minska risken för förlust.